PropertyKlik.com – Istilah NJOP pasti sudah tidak asing lagi di telinga, terutama bagi Anda yang sudah memiliki tanah atau rumah. Tapi, tahukah Anda apa itu NJOP dan mengapa sangat penting untuk dipahami, terutama saat berurusan dengan pajak dan transaksi jual beli properti?

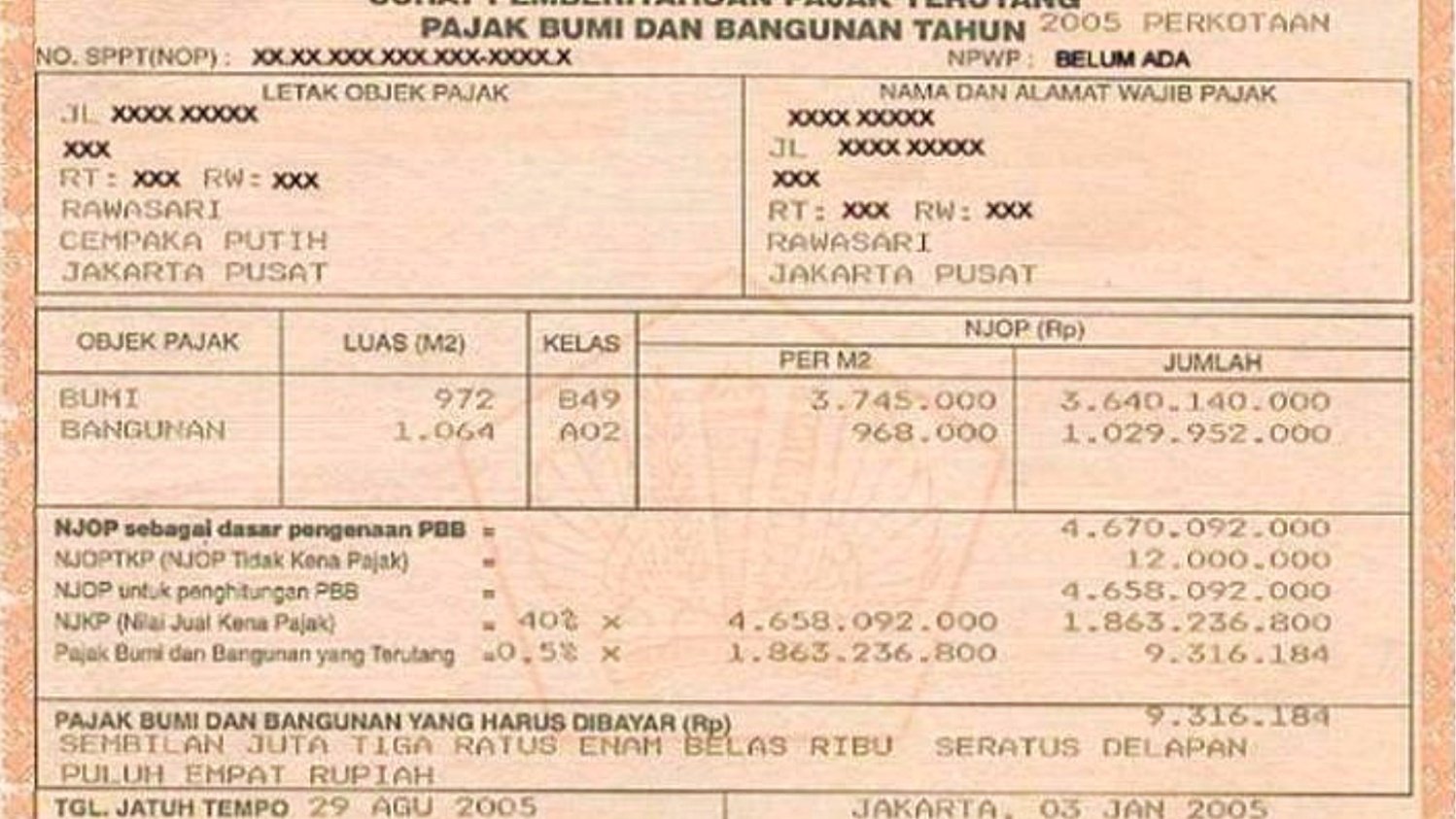

NJOP adalah kepanjangan dari Nilai Jual Objek Pajak, adalah salah satu faktor krusial yang menjadi dasar dalam menghitung Pajak Bumi dan Bangunan (PBB), yang harus dibayar oleh setiap pemilik properti setiap tahunnya.

Nilai Jual Objek Pajak bukan hanya sekadar angka di tagihan PBB Anda—nilai ini juga mempengaruhi harga jual tanah dan bangunan, memengaruhi keputusan pembeli, yang sering kali menjadi acuan dalam berbagai urusan properti. Dengan memahaminya, Anda jadi lebih cermat menghitung pajaknya, bahkan menentukan harga jika berencana ingin menjual tanah atau rumah Anda.

Dalam artikel ini, kita akan membahas secara menyeluruh mengenai Nilai Jual Objek Pajak, mulai dari pengertiannya secara umum, fungsinya dalam pajak properti, hingga cara menghitung NJOP per meter persegi. Tak hanya itu, Anda juga akan dipandu untuk mengeceknya secara online dengan mudah.

Baca terus artikelnya agar Anda mendapatkan pemahaman yang lebih baik dan bisa membuat keputusan yang lebih cerdas terkait segala urusan properti.

Rekomendasi Rumah di Jakarta Timur, Terbaik, Didukung Banyak Infrastruktur

Temukan beragam pilihan rumah di Jakarta Timur. Hunian terbaik di Jakarta, dari pertumbuhan infrastruktur dan dari harga.

Pengertian NJOP Adalah

Apa Itu NJOP

NJOP adalah kepanjangan dari Nilai Jual Objek Pajak, adalah nilai yang ditetapkan oleh pemerintah sebagai acuan untuk menghitung besarnya pajak yang dikenakan terhadap tanah dan bangunan.

Menurut peraturan pemerintah, NJOP dihitung berdasarkan harga pasar properti yang wajar di wilayah tertentu. Nilai ini berfungsi sebagai dasar perhitungan Pajak Bumi dan Bangunan (PBB), dan meskipun seringkali lebih rendah dari harga pasaran, Nilai Jual Objek Pajak memiliki peran penting dalam penentuan nilai pajak dan proses jual beli properti.

a. Contoh Penerapan Nilai Jual Objek Pajak

Misalnya, Anda memiliki sebidang tanah dan bangunan di wilayah perkotaan. Pemerintah daerah menetapkan NJOP tanah sebesar Rp3.500.000 per meter persegi dan Nilai Jual Objek Pajak bangunan sebesar Rp2.000.000 per meter persegi. Jika luas tanah Anda adalah 100 meter persegi dan bangunan memiliki luas 150 meter persegi, maka berikut adalah perhitungan Nilai Jual Objek Pajak untuk properti Anda.

b. Tabel Perhitungan Nilai Jual Objek Pajak Properti

| Komponen | Luas (m²) | NJOP per m² | Total NJOP |

|---|---|---|---|

| NJOP Tanah | 100 m² | Rp3.500.000 | Rp350.000.000 |

| NJOP Bangunan | 150 m² | Rp2.000.000 | Rp300.000.000 |

| Total NJOP | – | – | Rp650.000.000 |

Dalam contoh ini, Nilai Jual Objek Pajak total dari properti Anda adalah Rp650.000.000, yang akan menjadi dasar untuk menghitung besarnya Pajak Bumi dan Bangunan (PBB).

Elemen yang Mempengaruhi NJOP

Nilai Jual Objek Pajak ditentukan oleh beberapa faktor utama yang berkaitan dengan kondisi dan lokasi properti:

- Kondisi Fisik Tanah dan Bangunan

- Kualitas dan usia bangunan sangat mempengaruhi nilai NJOP. Bangunan yang baru dengan material berkualitas tinggi akan memiliki NJOP yang lebih tinggi dibandingkan bangunan tua atau rusak.

- Lokasi Geografis dan Aksesibilitas

- Properti yang terletak di pusat kota atau daerah dengan akses transportasi yang baik, seperti dekat dengan jalan raya atau stasiun kereta api, biasanya memiliki NJOP lebih tinggi karena nilai ekonomisnya lebih besar.

- Fasilitas Umum dan Infrastruktur di Sekitar Properti

- Kehadiran fasilitas seperti sekolah, rumah sakit, pusat perbelanjaan, atau akses terhadap utilitas publik (air, listrik, dan internet) juga meningkatkan NJOP. Infrastruktur yang baik, seperti jalan yang memadai dan sistem transportasi yang efisien juga membuat suatu kawasan memiliki NJOP lebih tinggi.

NJOP sebagai Dasar Perhitungan Pajak Bumi dan Bangunan (PBB)

Nilai Jual Objek Pajak menjadi komponen utama dalam menentukan besaran Pajak Bumi dan Bangunan (PBB) yang harus dibayar oleh pemilik properti. PBB dihitung berdasarkan nilai total NJOP tanah dan bangunan dikalikan dengan persentase tertentu yang telah diatur oleh peraturan pemerintah, biasanya dalam kisaran 0,1% hingga 0,2% dari total Nilai Jual Objek Pajak.

a. Contoh Perhitungan PBB

Dengan total Nilai Jual Objek Pajak Rp650.000.000 dari contoh sebelumnya, jika tarif pajak yang diterapkan adalah 0,2%, maka PBB yang harus dibayar adalah:

b. Tabel Perhitungan Pajak Bumi dan Bangunan (PBB)

| Komponen | Nilai |

|---|---|

| Total NJOP Properti | Rp650.000.000 |

| Tarif PBB | 0,2% (0,002) |

| Perhitungan PBB | 0,2% x Rp650.000.000 |

| Total PBB yang Harus Dibayar | Rp1.300.000 |

Dengan tabel ini, terlihat bahwa untuk properti dengan total Nilai Jual Objek Pajak sebesar Rp650.000.000 dan tarif PBB sebesar 0,2%, maka pemilik properti harus membayar PBB sebesar Rp1.300.000 per tahun.

Temukan agen properti berdasarkan kawasan incaran Anda di sini!

Menemukan rumah idaman di lokasi pemukiman incaran jadi gampang berkat agen properti profesional yang berpengalaman.

Cara Menghitung NJOP per Meter

Perhitungan Nilai Jual Objek Pajak sangat dipengaruhi oleh berbagai faktor, seperti lokasi properti, harga pasaran tanah atau bangunan, serta fasilitas dan infrastruktur di sekitarnya. Pemahaman yang baik bisa membantu pemilik properti dalam urusan pajak maupun transaksi jual beli properti.

Faktor yang Mempengaruhi Perhitungan Nilai Jual Objek Pajak

- Lokasi Properti: Properti di daerah perkotaan dengan aksesibilitas tinggi, seperti di Jakarta Selatan, memiliki Nilai Jual Objek Pajak yang lebih tinggi dibandingkan dengan daerah pedesaan seperti Sukabumi atau Cianjur.

- Harga Pasaran Tanah/Bangunan: Nilai Jual Objek Pajak biasanya lebih rendah dari harga pasaran properti, tetapi keduanya saling berkaitan. Semakin tinggi harga pasaran di suatu wilayah, semakin tinggi juga Nilai Jual Objek Pajak yang ditetapkan.

- Fasilitas dan Infrastruktur Sekitar: Properti yang dekat dengan fasilitas umum seperti sekolah, rumah sakit, pusat perbelanjaan, serta infrastruktur seperti jalan tol dan transportasi umum, akan memiliki Nilai Jual Objek Pajak lebih tinggi.

Langkah-Langkah Menghitung NJOP Tanah dan Bangunan

Untuk menghitung NJOP tanah dan bangunan, Anda perlu melakukan beberapa langkah berikut:

- Mengumpulkan Data Harga Pasaran Tanah/Bangunan di wilayah tersebut, misalnya di Jakarta Selatan atau Sukabumi.

- Perhitungan NJOP Tanah per Meter Persegi: Nilai Jual Objek Pajak tanah ditentukan berdasarkan nilai tanah per meter persegi.

- Perhitungan NJOP Bangunan per Meter Persegi: Nilai Jual Objek Pajak bangunan dihitung berdasarkan harga bangunan per meter persegi.

- Menambahkan Nilai NJOP Tanah dan Bangunan untuk mendapatkan total Nilai Jual Objek Pajak properti.

Contoh Kasus Menghitung Nilai Jual Objek Pajak

Mari kita lihat contoh kasus perhitungan Nilai Jual Objek Pajak untuk dua lokasi berbeda: satu di wilayah perkotaan seperti Jakarta Selatan dan satu di wilayah pedesaan seperti Sukabumi, Jawa Barat.

1. Contoh Perhitungan NJOP di Jakarta Selatan (Perkotaan)

| Komponen | Luas (m²) | NJOP per m² | Total NJOP |

|---|---|---|---|

| NJOP Tanah | 120 m² | Rp10.000.000 | Rp1.200.000.000 |

| NJOP Bangunan | 150 m² | Rp5.000.000 | Rp750.000.000 |

| Total NJOP | – | – | Rp1.950.000.000 |

- Keterangan: Di wilayah Jakarta Selatan, Nilai Jual Objek Pajak tanah sebesar Rp10.000.000 per meter persegi, sedangkan untuk bangunan Rp5.000.000 per meter persegi. Dengan luas tanah 120 m² dan luas bangunan 150 m², total Nilai Jual Objek Pajaknya menjadi Rp1.950.000.000.

2. Contoh Perhitungan NJOP di Sukabumi (Pedesaan)

| Komponen | Luas (m²) | NJOP per m² | Total NJOP |

|---|---|---|---|

| NJOP Tanah | 150 m² | Rp1.500.000 | Rp225.000.000 |

| NJOP Bangunan | 100 m² | Rp1.000.000 | Rp100.000.000 |

| Total NJOP | – | – | Rp325.000.000 |

- Keterangan: Di wilayah Sukabumi, Nilai Jual Objek Pajak tanah hanya sebesar Rp1.500.000 per meter persegi, dan Nilai Jual Objek Pajak bangunan Rp1.000.000 per meter persegi. Dengan luas tanah 150 m² dan bangunan 100 m², total Nilai Jual Objek Pajaknya adalah Rp325.000.000.

Dari contoh perhitungan di atas, kita dapat melihat bahwa lokasi sangat berpengaruh pada besarnya Nilai Jual Objek Pajak. Properti di Jakarta Selatan memiliki Nilai Jual Objek Pajak yang jauh lebih tinggi dibandingkan dengan properti di Sukabumi, meskipun luas tanah dan bangunan tidak berbeda jauh.

Nah, bagi Anda yang sudah memiliki properti atau berencana membeli properti tentunya harus mempertimbangkan hal ini dalam mengelola kewajiban pajak dan dalam proses jual beli properti.

Pengertian NJOP Tanah Adalah

Apa Itu NJOP Tanah

Nilai Jual Objek Pajak tanah adalah nilai yang ditetapkan oleh pemerintah sebagai acuan untuk menentukan harga tanah per meter persegi di suatu wilayah. Nilai ini digunakan sebagai dasar perhitungan Pajak Bumi dan Bangunan (PBB), dan biasanya lebih rendah dibandingkan harga pasaran tanah.

Hal ini karena Nilai Jual Objek Pajak mempertimbangkan nilai rata-rata tanah di suatu wilayah, serta kondisi umum yang ada, seperti ketersediaan fasilitas dan infrastruktur. NJOP tanah memiliki peran penting dalam berbagai urusan pajak dan transaksi properti, meskipun tidak selalu mencerminkan harga aktual di pasar.

Faktor-Faktor yang Mempengaruhi Nilai Jual Objek Pajak Tanah

Beberapa faktor utama yang mempengaruhi penetapan NJOP tanah oleh pemerintah meliputi:

- Lokasi Tanah

- Tanah yang berada di pusat kota atau area strategis dengan akses transportasi yang baik seperti dekat dengan jalan tol atau stasiun kereta biasanya memiliki Nilai Jual Objek Pajak lebih tinggi dibandingkan tanah yang berada di daerah pinggiran atau pedesaan.

- Kondisi Lingkungan

- Keberadaan fasilitas umum seperti pusat perbelanjaan, sekolah, rumah sakit, atau taman umum di sekitar tanah dapat meningkatkan Nilai Jual Objek Pajak. Semakin banyak fasilitas yang tersedia, semakin tinggi Nilai Jual Objek Pajak tanah di wilayah tersebut.

- Ketersediaan Infrastruktur

- Infrastruktur yang memadai, seperti akses ke listrik, air, internet, dan jalan raya, juga mempengaruhi NJOP tanah. Wilayah dengan infrastruktur lengkap dan berkualitas cenderung memiliki Nilai Jual Objek Pajak lebih tinggi.

Contoh Menghitung Nilai Jual Objek Pajak Tanah

Misalnya, sebuah tanah di pusat kota memiliki Nilai Jual Objek Pajak sebesar Rp5.000.000 per meter persegi. Jika luas tanah tersebut adalah 100 meter persegi, maka cara menghitung NJOP tanah adalah sebagai berikut:

Tabel Perhitungan Nilai Jual Objek Pajak Tanah

| Komponen | Nilai |

|---|---|

| NJOP per Meter Persegi | Rp5.000.000 |

| Luas Tanah | 100 meter persegi |

| Total NJOP Tanah | Rp5.000.000 x 100 m² = Rp500.000.000 |

Dalam tabel ini, terlihat bahwa dengan NJOP tanah sebesar Rp5.000.000 per meter persegi dan luas tanah 100 meter persegi, total Nilai Jual Objek Pajak tanah adalah Rp500.000.000.

NJOP Tanah dan Perbedaan dengan Harga Pasaran

Nilai Jual Objek Pajak tanah sering kali berbeda dengan harga pasaran tanah. Hal ini dikarenakan Nilai Jual Objek Pajak ditetapkan oleh pemerintah berdasarkan peraturan dan kebijakan pajak yang mempertimbangkan aspek regulasi, pemerataan, dan kesejahteraan publik. Sementara itu, harga pasaran tanah lebih dipengaruhi oleh mekanisme supply dan demand di pasar properti.

Untuk keperluan pajak, Nilai Jual Objek Pajak menjadi dasar perhitungan. Namun, dalam transaksi jual beli tanah, harga pasaran biasanya menjadi acuan utama karena lebih merefleksikan nilai komersial tanah yang sebenarnya.

Sebagai contoh, jika NJOP tanah di suatu wilayah adalah Rp5.000.000 per meter persegi, harga pasaran tanah di wilayah tersebut bisa saja lebih tinggi, misalnya Rp8.000.000 per meter persegi, tergantung dari permintaan di pasar.

Cara Cek NJOP Secara Online

Untuk memudahkan masyarakat, pemerintah telah menyediakan cara untuk mengecek Nilai Jual Objek Pajak secara online. Ini memungkinkan pemilik properti untuk dengan cepat mengetahui Nilai Jual Objek Pajak tanah atau bangunan mereka tanpa harus mengunjungi kantor pajak.

1. Langkah-Langkah Cek NJOP via Website Resmi Pemerintah Daerah

Pada beberapa daerah, pemerintah telah menyediakan layanan cek Nilai Jual Objek Pajak secara online melalui website resmi masing-masing daerahnya. Berikut adalah langkah-langkah umum untuk melakukan pengecekan NJOP online dengan contoh Pemerintah Daerah DKI Jakarta.

Tabel Langkah-Langkah Cek Nilai Jual Objek Pajak via Website Pemerintah Daerah DKI Jakarta

| Langkah | Deskripsi |

|---|---|

| 1. Buka Website Resmi | Kunjungi situs resmi pajak daerah, misalnya Badan Pajak dan Retribusi Daerah DKI Jakarta di pajakonline.jakarta.go.id. |

| 2. Pilih Menu Pencarian NJOP | Pada halaman utama, cari menu atau bagian yang menyediakan layanan Pencarian atau Informasi Nilai Jual Objek Pajak. |

| 3. Masukkan Alamat atau NOP | Isi kolom yang disediakan dengan alamat lengkap properti atau Nomor Objek Pajak dari properti yang ingin dicek. |

| 4. Lihat Hasil Pencarian | Setelah mengisi data yang diperlukan, klik tombol Cari atau Submit, dan sistem akan menampilkan NJOP tanah dan bangunan yang sesuai. |

Catatan:

- Pastikan data alamat atau Nomor Objek Pajak (NOP) yang dimasukkan sudah benar untuk menghindari hasil yang salah.

- Layanan cek NJOP online ini umumnya tersedia di beberapa kota besar selain DKI Jakarta, seperti Surabaya, Bandung, dan lainnya.

2. Panduan Cek NJOP di Aplikasi Pajak

Selain menggunakan website, Anda juga bisa memanfaatkan aplikasi pajak yang telah disediakan oleh pemerintah daerah atau instansi terkait. Aplikasi ini memungkinkan Anda untuk mengecek Nilai Jual Objek Pajak secara langsung dari ponsel pintar Anda. Berikut panduannya:

Tabel Langkah-Langkah Cek Nilai Jual Objek Pajak via Aplikasi Pajak

| Langkah | Deskripsi |

|---|---|

| 1. Unduh Aplikasi | Unduh aplikasi resmi, seperti e-PBB atau Aplikasi Pajak Daerah yang tersedia di Play Store atau App Store. |

| 2. Registrasi/Log In | Masuk ke aplikasi dengan menggunakan akun yang sudah terdaftar, atau lakukan registrasi dengan NIK dan data pribadi lainnya. |

| 3. Pilih Menu Cek NJOP | Setelah masuk, pilih menu atau fitur Cek NJOP di aplikasi. Beberapa aplikasi mungkin menggunakan istilah Info Pajak atau Cek PBB. |

| 4. Masukkan NOP atau Alamat Properti | Masukkan Nomor Objek Pajak (NOP) atau alamat lengkap properti yang ingin dicek Nilai Jual Objek Pajaknya. |

| 5. Lihat Hasil NJOP | Setelah memasukkan data, aplikasi akan menampilkan Nilai Jual Objek Pajak tanah dan bangunan berdasarkan informasi yang telah dimasukkan. |

Contoh Aplikasi yang Bisa Digunakan:

- e-PBB (untuk wilayah Jakarta).

- Pajak Online (di beberapa kota besar seperti Bandung dan Surabaya).

Dengan menggunakan layanan cek Nilai Jual Objek Pajak secara online ini, Anda bisa mengakses informasi Nilai Jual Objek Pajak properti Anda dengan mudah dan cepat tanpa perlu repot datang ke kantor pajak. Pastikan Anda memiliki informasi yang akurat, seperti NOP atau alamat lengkap, agar pengecekan berjalan lancar.

Faktor-Faktor yang Mempengaruhi NJOP dari Tahun ke Tahun

Nilai Jual Objek Pajak tidak bersifat statis. Setiap tahun, NJOP bisa mengalami kenaikan atau penyesuaian, tergantung pada beberapa faktor, termasuk kondisi pasar properti dan kebijakan pemerintah. Berikut adalah faktor-faktor utama yang mempengaruhi perubahan Nilai Jual Objek Pajak dari tahun ke tahun:

1. Pengaruh Kenaikan Harga Tanah dan Properti

Harga tanah dan properti di Indonesia cenderung mengalami kenaikan setiap tahunnya, terutama di wilayah perkotaan dan area yang sedang berkembang. Kenaikan harga pasar properti ini berdampak langsung pada penetapan Nilai Jual Objek Pajak. Berikut adalah beberapa pengaruhnya:

- Peningkatan Nilai Pasar Properti: Ketika harga properti di suatu wilayah meningkat karena tingginya permintaan atau pengembangan infrastruktur, Nilai Jual Objek Pajak di daerah tersebut juga akan mengalami penyesuaian, menjadi naik. Hal ini terjadi karena Nilai Jual Objek Pajak mencerminkan nilai wajar properti yang digunakan sebagai dasar perhitungan Pajak Bumi dan Bangunan (PBB).

- Pertumbuhan Ekonomi dan Pengembangan Kawasan: Pembangunan infrastruktur baru seperti jalan tol, pusat perbelanjaan, dan fasilitas umum lainnya juga berkontribusi pada peningkatan harga tanah di sekitarnya, yang akhirnya menyebabkan kenaikan Nilai Jual Objek Pajak. Wilayah yang dulunya terpencil bisa mengalami lonjakan Nilai Jual Objek Pajak setelah adanya proyek infrastruktur besar.

Contoh Dampak Kenaikan Harga Pasar terhadap NJOP:

| Tahun | Harga Pasar Properti (Rp/m²) | NJOP (Rp/m²) | Kenaikan NJOP (%) |

|---|---|---|---|

| 2020 | Rp5.000.000 | Rp4.000.000 | – |

| 2021 | Rp6.000.000 | Rp4.800.000 | 20% |

| 2022 | Rp7.000.000 | Rp5.600.000 | 16,6% |

Dari tabel di atas, terlihat bahwa ketika harga pasar tanah naik, Nilai Jual Objek Pajak juga mengalami peningkatan, meskipun tidak selalu setara dengan persentase kenaikan harga pasar.

2. Peran Pemerintah dalam Menentukan NJOP

Pemerintah memiliki peran sentral dalam menetapkan Nilai Jual Objek Pajak setiap tahun. Nilainya ditetapkan oleh Dinas Pajak Daerah atau instansi terkait berdasarkan peraturan yang berlaku dan data harga pasar properti. Beberapa kebijakan dan peraturan yang mempengaruhi penentuan Nilai Jual Objek Pajak antara lain:

- Kebijakan Pemerataan Pajak: Untuk mendukung pembangunan berkelanjutan dan mendorong pemerataan pendapatan, pemerintah mungkin menaikkan Nilai Jual Objek Pajak di wilayah-wilayah tertentu. Tujuannya adalah meningkatkan pendapatan dari Pajak Bumi dan Bangunan (PBB) agar bisa digunakan untuk proyek pembangunan.

- Peraturan Terbaru tentang Pajak: Pemerintah kerap memperbarui regulasi terkait Nilai Jual Objek Pajak dan PBB, terutama untuk mengikuti perkembangan ekonomi. Misalnya, ada kebijakan yang menetapkan kenaikan sesuai dengan tingkat inflasi atau pertumbuhan ekonomi suatu wilayah.

- Peninjauan Berkala oleh Pemerintah Daerah: Pemerintah daerah secara rutin melakukan peninjauan Nilai Jual Objek Pajak di wilayahnya untuk memastikan bahwa nilainya sesuai dengan perkembangan harga pasar. Proses ini mencakup survei harga tanah dan properti di berbagai daerah, sehingga Nilai Jual Objek Pajak yang ditetapkan tetap relevan.

Peraturan Terbaru yang Mempengaruhi NJOP dan PBB:

| Tahun | Kebijakan/Peraturan | Dampak Terhadap NJOP |

|---|---|---|

| 2021 | Penyesuaian Nilai Jual Objek Pajak sesuai dengan inflasi dan harga pasar | Kenaikan Nilai Jual Objek Pajak di area perkotaan sebesar 10%-15% |

| 2022 | Peraturan terkait pengenaan PBB yang lebih progresif | Kenaikan Nilai Jual Objek Pajak di wilayah dengan pembangunan pesat |

| 2023 | Regulasi baru mengenai penetapan Nilai Jual Objek Pajak untuk properti komersial | Nilai Jual Objek Pajak properti komersial meningkat signifikan |

Pemerintah menerapkan kebijakan kenaikan Nilai Jual Objek Pajak untuk mendukung peningkatan pendapatan daerah melalui PBB, yang akan digunakan untuk pembangunan fasilitas publik dan infrastruktur.

Pertanyaan Umum Seputar NJOP

1. Apa Bedanya NJOP dan Harga Pasaran Tanah?

Nilai Jual Objek Pajak adalah nilai yang ditetapkan oleh pemerintah sebagai acuan untuk menghitung Pajak Bumi dan Bangunan (PBB). Nilai ini sering kali lebih rendah dibandingkan harga pasaran tanah, karena Nilai Jual Objek Pajak mempertimbangkan aspek-aspek tertentu seperti pemerataan dan stabilitas harga dalam suatu wilayah. Nilai Jual Objek Pajak digunakan secara khusus dalam konteks perpajakan, sehingga pemerintah memiliki kendali atas penetapannya.

Harga pasaran tanah, di sisi lain, merupakan harga yang ditetapkan oleh pasar, berdasarkan mekanisme supply dan demand. Harga ini adalah nilai yang digunakan oleh penjual dan pembeli tanah atau properti dalam transaksi komersial. Karena dipengaruhi oleh permintaan, lokasi, dan faktor ekonomi lainnya, harga pasaran tanah biasanya lebih tinggi daripada Nilai Jual Objek Pajak.

Perbedaan Utama:

| NJOP | Harga Pasaran Tanah |

|---|---|

| Ditentukan oleh pemerintah. | Ditentukan oleh mekanisme pasar (supply-demand). |

| Digunakan untuk menghitung PBB. | Digunakan dalam transaksi jual-beli tanah. |

| Biasanya lebih rendah dari harga pasar. | Biasanya lebih tinggi dari NJOP. |

2. Bagaimana Pengaruh NJOP terhadap Nilai Jual Properti?

Meskipun harga pasaran biasanya lebih relevan dalam transaksi jual-beli properti, Nilai Jual Objek Pajak juga memiliki pengaruh dalam menentukan nilai jual properti. Beberapa pengaruh Nilai Jual Objek Pajak terhadap nilai jual properti adalah:

- Sebagai acuan harga dasar properti: Dalam beberapa kasus, Nilai Jual Objek Pajak bisa menjadi patokan minimal dalam menetapkan harga jual tanah atau bangunan, terutama dalam transaksi yang melibatkan lembaga keuangan atau pemerintah. Nilai Jual Objek Pajak memberikan gambaran mengenai nilai tanah atau bangunan berdasarkan perhitungan resmi pemerintah.

- Memengaruhi nilai properti secara legal: Ketika sebuah properti terlibat dalam proses hukum atau perpajakan, Nilai Jual Objek Pajak sering digunakan sebagai dasar perhitungan nilai properti. Misalnya, saat mengajukan pinjaman dengan jaminan properti, lembaga keuangan dapat mempertimbangkan Nilai Jual Objek Pajak sebagai salah satu faktor dalam menentukan nilai jaminan.

- Pengaruh pada biaya pajak penjualan: Saat menjual properti, pajak yang dikenakan biasanya didasarkan pada nilai jual atau NJOP, mana yang lebih tinggi. Oleh karena itu, kenaikan Nilai Jual Objek Pajak bisa memengaruhi jumlah pajak yang harus dibayarkan dalam transaksi jual-beli.

3. Apa yang Harus Dilakukan Jika Nilai Jual Objek Pajak Tidak Sesuai?

Jika Anda merasa bahwa Nilai Jual Objek Pajak properti Anda tidak sesuai—misalnya, terlalu tinggi dibandingkan kondisi tanah atau bangunan, atau terlalu rendah dibandingkan harga pasar—ada beberapa langkah yang bisa Anda lakukan:

- Ajukan Permohonan Keberatan ke Dinas Pajak Daerah:

- Anda dapat mengajukan keberatan resmi ke Dinas Pajak Daerah setempat jika merasa Nilai Jual Objek Pajak yang ditetapkan tidak sesuai. Dalam pengajuan ini, Anda perlu memberikan alasan kuat mengapa nilainya tidak sesuai, misalnya jika Nilai Jual Objek Pajak jauh lebih tinggi dari harga pasar di sekitar properti Anda.

- Kumpulkan Bukti dan Dokumen Pendukung:

- Pastikan Anda memiliki bukti pendukung yang kuat, seperti hasil penilaian properti independen atau data harga pasaran properti di wilayah Anda. Bukti ini akan memperkuat argumen Anda saat mengajukan keberatan.

- Tinjau Ulang Secara Berkala:

- Pemerintah biasanya melakukan penyesuaian Nilai Jual Objek Pajak secara berkala. Namun, Anda juga dapat memeriksa Nilai Jual Objek Pajak secara rutin melalui situs web pemerintah daerah atau aplikasi pajak untuk memastikan tidak ada perubahan yang signifikan tanpa pemberitahuan.

- Konsultasikan dengan Ahli Properti atau Konsultan Pajak:

- Jika Anda tidak yakin bagaimana cara menilai Nilai Jual Objek Pajak yang sesuai, konsultasikan dengan konsultan pajak atau ahli properti yang dapat membantu Anda memahami apakah Nilai Jual Objek Pajak properti Anda masuk akal atau perlu disesuaikan.

Itulah penjelasan lengkap terkait artikel Apa Itu NJOP: Cara Menghitung per Meter, Cek Secara Online. Semoga informasi yang kami berikan bermanfaat, terutama bagi PropKlikers yang hendak membeli rumah, membangun rumah, atau mungkin berencana merenovasi huniannya.

PropertyKlik.com: Portal Properti Terpercaya untuk Wujudkan Hunian Impian Anda #KlikAja